Polyethylen gibt es in verschiedenen Produkttypen, die sich durch Polymerisationsverfahren, Molekulargewicht und Verzweigungsgrad unterscheiden. Zu den gängigen Typen gehören Polyethylen hoher Dichte (HDPE), Polyethylen niedriger Dichte (LDPE) und lineares Polyethylen niedriger Dichte (LLDPE).

Polyethylen ist geruchlos, ungiftig, fühlt sich wie Wachs an, ist sehr kältebeständig, chemisch stabil und beständig gegen die meisten Säuren und Laugen. Polyethylen kann durch Spritzguss, Extrusion, Blasformen und andere Verfahren zu Produkten wie Folien, Rohren, Drähten und Kabeln, Hohlkörpern, Verpackungsbändern und -bindern, Seilen, Fischernetzen und gewebten Fasern verarbeitet werden.

Die Weltwirtschaft wird voraussichtlich schrumpfen. Angesichts der hohen Inflation ist der Konsum schwach und die Nachfrage rückläufig. Die US-Notenbank Federal Reserve erhöht weiterhin die Zinsen, die Geldpolitik wird straffer, und die Rohstoffpreise geraten unter Druck. Der Konflikt zwischen Russland und der Ukraine hält an, und die Aussichten sind weiterhin ungewiss. Der Rohölpreis ist hoch, und die Kosten für PE-Produkte sind nach wie vor hoch. In den letzten Jahren wurden die Produktionskapazitäten für PE-Produkte kontinuierlich und schnell ausgebaut, und die nachgelagerten Endproduktunternehmen reagierten nur langsam auf Bestellungen. Der Widerspruch zwischen Angebot und Nachfrage ist zu einem der Hauptprobleme in der Entwicklung der PE-Branche geworden.

Analyse und Prognose des weltweiten Polyethylenangebots und der Nachfrage

Die weltweite Polyethylen-Produktionskapazität wächst weiter. Im Jahr 2022 überstieg die weltweite Polyethylen-Produktionskapazität 140 Millionen Tonnen pro Jahr, was einem Anstieg von 6,1 % gegenüber dem Vorjahr entspricht, wobei die Produktion im Vergleich zum Vorjahr um 2,1 % stieg. Die durchschnittliche Auslastung der Anlage betrug 83,1 %, ein Rückgang von 3,6 Prozentpunkten gegenüber dem Vorjahr.

Nordostasien verfügt mit 30,6 % der gesamten Polyethylen-Produktionskapazität im Jahr 2022 über den größten Anteil an der weltweiten Polyethylen-Produktionskapazität, gefolgt von Nordamerika und dem Nahen Osten mit 22,2 % bzw. 16,4 %.

Etwa 47 % der weltweiten Polyethylen-Produktionskapazität konzentrieren sich auf die zehn größten Produktionsunternehmen. Im Jahr 2022 gab es weltweit fast 200 große Polyethylen-Produktionsunternehmen. ExxonMobil ist das weltweit größte Polyethylen-Produktionsunternehmen und macht etwa 8,0 % der weltweiten Gesamtproduktionskapazität aus. Dow und Sinopec belegen die Plätze zwei und drei.

Im Jahr 2021 betrug das gesamte internationale Handelsvolumen von Polyethylen 85,75 Milliarden US-Dollar, ein Anstieg von 40,8 % gegenüber dem Vorjahr, und das gesamte Handelsvolumen betrug 57,77 Millionen Tonnen, ein Rückgang von 7,3 % gegenüber dem Vorjahr. Aus preislicher Sicht beträgt der durchschnittliche Exportpreis von Polyethylen weltweit 1484,4 US-Dollar pro Tonne, ein Anstieg von 51,9 % gegenüber dem Vorjahr.

China, die Vereinigten Staaten und Belgien sind die weltweit größten Importeure von Polyethylen und decken 34,6 % der weltweiten Gesamtimporte ab. Die Vereinigten Staaten, Saudi-Arabien und Belgien sind die weltweit wichtigsten Exportländer von Polyethylen und decken 32,7 % der weltweiten Gesamtexporte ab.

Die weltweite Polyethylen-Produktionskapazität wird weiterhin rasant wachsen. In den nächsten zwei Jahren wird die weltweite Polyethylen-Produktionskapazität jährlich um mehr als 12 Millionen Tonnen steigen. Dabei handelt es sich meist um integrierte Projekte, die in Verbindung mit vorgelagerten Ethylenanlagen durchgeführt werden. Es wird erwartet, dass die durchschnittliche jährliche Wachstumsrate von Polyethylen zwischen 2020 und 2024 bei 5,2 % liegen wird.

Aktuelle Situation und Prognose von Angebot und Nachfrage von Polyethylen in China

Chinas Produktionskapazität und -produktion für Polyethylen sind gleichzeitig gestiegen. Im Jahr 2022 stieg die Produktionskapazität für Polyethylen in China im Vergleich zum Vorjahr um 11,2 % und die Produktion um 6,0 %. Ende 2022 gab es in China fast 50 Unternehmen, die Polyethylen produzieren. Die neue Produktionskapazität im Jahr 2022 umfasst hauptsächlich Einheiten wie Sinopec Zhenhai Refinery, Lianyungang Petrochemical und Zhejiang Petrochemical.

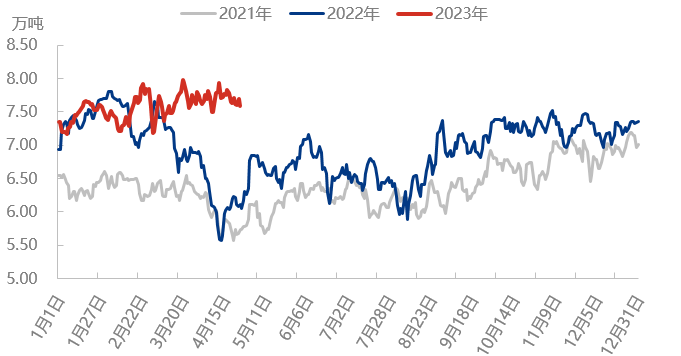

Vergleichstabelle der Polyethylenproduktion in China von 2021 bis 2023

Der Anstieg des scheinbaren Polyethylenverbrauchs ist begrenzt und die Selbstversorgungsrate wächst weiter. Im Jahr 2022 stieg der scheinbare Polyethylenverbrauch in China im Vergleich zum Vorjahr um 0,1 % und die Selbstversorgungsrate im Vergleich zum Vorjahr um 3,7 Prozentpunkte.

Chinas Importvolumen von Polyethylen ging im Vergleich zum Vorjahr zurück, während das Exportvolumen im Vergleich zum Vorjahr stieg. Im Jahr 2022 sank Chinas Polyethylen-Importvolumen im Vergleich zum Vorjahr um 7,7 %; das Exportvolumen stieg um 41,5 %. China bleibt ein Nettoimporteur von Polyethylen. Chinas Polyethylen-Importhandel basiert hauptsächlich auf dem allgemeinen Handel und macht 82,2 % des gesamten Importvolumens aus; danach folgt der Importverarbeitungshandel mit 9,3 %. Die Importe stammen hauptsächlich aus Ländern oder Regionen wie Saudi-Arabien, dem Iran und den Vereinigten Arabischen Emiraten und machen etwa 49,9 % der Gesamtimporte aus.

Polyethylen wird in China häufig verwendet, wobei Folien mehr als die Hälfte der Gesamtmenge ausmachen. Im Jahr 2022 bleiben Dünnfolien das größte nachgelagerte Anwendungsgebiet von Polyethylen in China, gefolgt von Spritzguss, Rohrprofilen, Hohlkörpern und anderen Bereichen.

Chinas Polyethylen befindet sich weiterhin in einer Phase rasanten Wachstums. Unvollständigen Statistiken zufolge plant China bis 2024 den Bau von 15 weiteren Polyethylenanlagen mit einer zusätzlichen Produktionskapazität von über 8 Millionen Tonnen pro Jahr.

Produktionsplan für neue Geräte im Inland (PE 2023)

Bis Mai 2023 lag die Gesamtproduktionskapazität der inländischen PE-Anlagen bei 30,61 Millionen Tonnen. Für 2023 wird eine PE-Erweiterung auf 3,75 Millionen Tonnen pro Jahr erwartet. Guangdong Petrochemical, Hainan Refining and Chemical und Shandong Jinhai Chemical haben Anlagen mit einer Gesamtproduktionskapazität von 2,2 Millionen Tonnen in Betrieb genommen. Dabei handelt es sich um eine Anlage zur Herstellung von Vollverdichtung mit 1,1 Millionen Tonnen und eine Anlage zur Herstellung von HDPE mit 1,1 Millionen Tonnen. Die Anlage zur Herstellung von LDPE wurde im Laufe des Jahres noch nicht in Betrieb genommen. Für die zweite Hälfte des folgenden Jahres ist die Produktion neuer Anlagen mit einer Kapazität von 1,55 Millionen Tonnen pro Jahr geplant, darunter 1,25 Millionen Tonnen HDPE-Anlagen und 300.000 Tonnen LLDPE-Anlagen. Bis 2023 wird Chinas Gesamtproduktionskapazität voraussichtlich 32,16 Millionen Tonnen erreichen.

Derzeit herrscht in China ein gravierender Widerspruch zwischen Angebot und Nachfrage nach PE, da die Produktionskapazitäten neuer Produktionseinheiten in der späteren Phase konzentriert sind. Die nachgelagerte Produktindustrie sieht sich jedoch mit einem Stillstand bei den Rohstoffpreisen, geringen Produktbestellungen und Schwierigkeiten bei der Preiserhöhung im Einzelhandel konfrontiert. Sinkende Betriebseinnahmen und hohe Betriebskosten haben zu knappen Liquiditätsquellen für Unternehmen geführt. In den letzten Jahren hat die restriktive Geldpolitik im Ausland vor dem Hintergrund hoher Inflation das Risiko einer Rezession erhöht, und die schwache Nachfrage hat zu einem Rückgang der Außenhandelsaufträge geführt. Unternehmen der nachgelagerten Produktindustrie, wie PE-Hersteller, befinden sich aufgrund des Ungleichgewichts zwischen Angebot und Nachfrage in einer schwierigen Phase. Einerseits müssen sie sich auf die traditionelle Nachfrage konzentrieren, andererseits sind die Entwicklung neuer Nachfrage und die Suche nach Exportmöglichkeiten unerlässlich.

Der größte Anteil des nachgelagerten PE-Verbrauchs in China entfällt auf Folien, gefolgt von wichtigen Produktkategorien wie Spritzguss, Rohren, Hohlkörpern, Drahtziehen, Kabeln, Metallocenen und Beschichtungen. In der Folienindustrie sind Agrarfolien, Industriefolien und Verpackungsfolien die wichtigsten Produkte. In den letzten Jahren wurde die Nachfrage nach herkömmlichen Einwegfolien jedoch aufgrund eingeschränkter Kunststoffvorschriften allmählich durch abbaubare Kunststoffe ersetzt. Darüber hinaus befindet sich die Verpackungsfolienindustrie in einer Phase der Strukturanpassung, und das Problem der Überkapazitäten bei Low-End-Produkten ist nach wie vor gravierend.

Die Spritzguss-, Rohr-, Hohlkörper- und andere Branchen sind eng mit den Anforderungen der Infrastruktur und des täglichen Lebens verbunden. In den letzten Jahren war die Entwicklung der Produktindustrie aufgrund von Faktoren wie der negativen Rückmeldung der Bevölkerung zur Verbraucherstimmung mit gewissen Wachstumshemmnissen konfrontiert, und die jüngste eingeschränkte Weiterverfolgung von Exportaufträgen hat auch zu einer möglichen kurzfristigen Wachstumsverlangsamung geführt.

Was sind die Wachstumspunkte der inländischen PE-Nachfrage in der Zukunft?

Tatsächlich wurden auf dem 20. Nationalkongress Ende 2022 verschiedene Maßnahmen zur Stimulierung der Binnennachfrage vorgeschlagen, um den Binnenmarkt in China zu fördern. Darüber hinaus wurde erwähnt, dass die zunehmende Urbanisierung und der zunehmende Produktionsumfang die Nachfrage nach PE-Produkten im Hinblick auf die Förderung des Binnenmarktes ankurbeln werden. Darüber hinaus bieten die umfassende Lockerung der Kontrollen, die wirtschaftliche Erholung und die erwartete steigende Nachfrage nach Binnenmarkt politische Garantien für die zukünftige Erholung der Binnennachfrage.

Die steigende Nachfrage der Verbraucher führt zu einer steigenden Nachfrage nach Kunststoffen in Bereichen wie Automobilen, Smart Homes, Elektronik und Schienenverkehr. Hochwertige, leistungsstarke und umweltfreundliche Materialien werden bevorzugt eingesetzt. Wachstumspotenziale für die zukünftige Nachfrage liegen vor allem in vier Bereichen: Verpackungswachstum im Expressversand, Verpackungsfolien durch den E-Commerce sowie potenzielles Wachstum bei Fahrzeugen mit alternativen Antrieben, Komponenten und im medizinischen Bereich. Auch für die PE-Nachfrage gibt es noch Wachstumspotenzial.

In Bezug auf die externe Nachfrage gibt es viele Unsicherheitsfaktoren, wie etwa die Beziehungen zwischen China und den USA, die Politik der Federal Reserve, der Krieg zwischen Russland und der Ukraine sowie geopolitische Faktoren usw. Derzeit konzentriert sich Chinas Außenhandelsnachfrage nach Kunststoffprodukten immer noch auf die Produktion von Low-End-Produkten. Im Bereich der High-End-Produkte befinden sich viele Fachkenntnisse und Technologien noch immer fest in den Händen ausländischer Unternehmen, und die Technologieblockade für High-End-Produkte ist relativ stark. Dies stellt auch einen potenziellen Durchbruch für Chinas zukünftige Produktexporte dar, an dem Chancen und Herausforderungen nebeneinander bestehen. Inländische Unternehmen stehen weiterhin vor technologischen Innovationen und Entwicklungen.

Veröffentlichungszeit: 11. Mai 2023