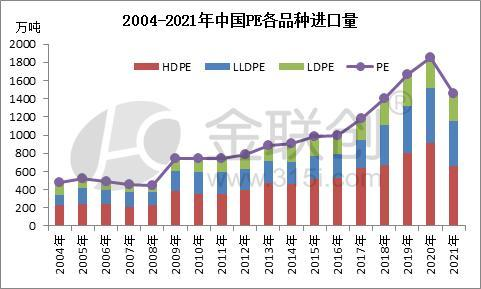

Die Veränderung des chinesischen Importvolumens von 2004 bis 2021 lässt sich in vier Phasen der Entwicklung des chinesischen PE-Importvolumens seit 2004 erkennen, wie unten beschrieben.

Die erste Phase umfasst die Jahre 2004 bis 2007, als Chinas Nachfrage nach Kunststoffen gering war und das PE-Importvolumen auf niedrigem Niveau blieb. Auch im Jahr 2008 war das PE-Importvolumen Chinas niedrig, als sich die Zahl neuer Inlandsinstallationen konzentrierte und das Land unter einer schweren Finanzkrise litt.

In der zweiten Phase von 2009 bis 2016 erreichten Chinas PE-Importe nach einem deutlichen Anstieg eine stabile Wachstumsphase. 2009 stiegen aufgrund der Rettungsaktion durch in- und ausländische Kapitalspritzen, der globalen Liquidität und des allgemeinen Inlandshandelsvolumens die spekulative Nachfrage stark an, und die Importe stiegen deutlich, mit einer Wachstumsrate von 64,78 %. 2010 folgte die Wechselkursreform, der RMB-Wechselkurs wertete weiter auf. In Verbindung mit dem Inkrafttreten des Rahmenabkommens über die Freihandelszone ASEAN wurden die Importkosten gesenkt, sodass das Importvolumen zwischen 2010 und 2013 hoch blieb und die Wachstumsrate ihren hohen Trend beibehielt. Bis 2014 wurde die neue inländische PE-Produktionskapazität deutlich erhöht und die inländische Produktion von Allzweckmaterialien nahm rapide zu. 2016 hob der Westen offiziell die Sanktionen gegen den Iran auf und iranische Quellen waren eher bereit, zu höheren Preisen nach Europa zu exportieren, woraufhin das Wachstum des inländischen Importvolumens zurückging.

Die dritte Phase ist 2017–2020. Chinas PE-Importvolumen ist 2017 erneut stark gestiegen. Die inländische und ausländische PE-Produktionskapazität wird ausgebaut und die Produktion im Ausland konzentriert sich stärker. China ist als wichtiges PE-Verbrauchsland weiterhin ein wichtiges Exportland für die Freigabe der weltweiten Produktionskapazität. Seit 2017 hat sich das Wachstum des chinesischen PE-Importvolumens deutlich beschleunigt. Bis 2020 wurden in China große Raffinerien und neue Anlagen zur Herstellung leichter Kohlenwasserstoffe auf den Markt gebracht. Aus Sicht des Verbrauchs ist die Nachfrage aus dem Ausland jedoch stärker von der „Neuen Kronenepidemie“ betroffen. Während die Situation der Epidemieprävention und -kontrolle in China relativ stabil ist und die Nachfrage die Erholung anführt, werden ausländische Ressourcen eher dazu geneigt, den chinesischen Markt zu niedrigen Preisen zu beliefern. Daher bleibt das chinesische PE-Importvolumen mittelstark bis stark und erreicht im Jahr 2020 18,53 Millionen Tonnen. Allerdings sind die treibenden Faktoren für den Anstieg des PE-Importvolumens in dieser Phase hauptsächlich auf den Konsum von Gütern und nicht auf die unmittelbare Nachfrage zurückzuführen, und der Wettbewerbsdruck sowohl auf den inländischen als auch auf den ausländischen Märkten wird allmählich stärker.

Im Jahr 2021 tritt Chinas PE-Importtrend in eine neue Phase ein. Laut Zollstatistik wird Chinas PE-Importvolumen im Jahr 2021 etwa 14,59 Millionen Tonnen betragen, 3,93 Millionen Tonnen oder 21,29 % weniger als im Jahr 2020. Aufgrund des Einflusses der globalen Epidemie sind die internationalen Schifffahrtskapazitäten knapp und die Seefrachtraten sind erheblich gestiegen. In Kombination mit dem Einfluss des inversen Polyethylenpreises innerhalb und außerhalb des Marktes wird das inländische PE-Importvolumen im Jahr 2021 erheblich reduziert. Im Jahr 2022 wird Chinas Produktionskapazität weiter ausgebaut, das Arbitragefenster innerhalb und außerhalb des Marktes lässt sich weiterhin nur schwer öffnen, das internationale PE-Importvolumen wird niedrig bleiben und Chinas PE-Importvolumen könnte in Zukunft in einen Abwärtstrend geraten.

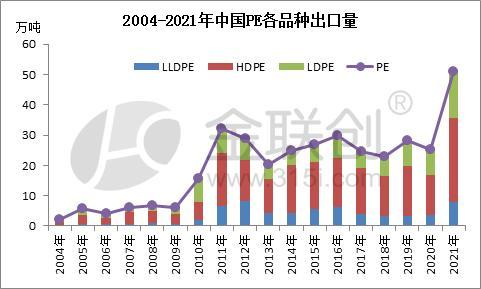

Von 2004 bis 2021 ist das PE-Exportvolumen Chinas für jede Art gering und die Amplitude groß.

Von 2004 bis 2008 lag Chinas PE-Exportvolumen bei etwa 100.000 Tonnen. Nach Juni 2009 wurde der nationale Exportsteuernachlass für einige Kunststoffe und deren Produkte, wie etwa andere primär geformte Ethylenpolymere, auf 13 % angehoben, und die Begeisterung für den inländischen PE-Export nahm zu.

In den Jahren 2010 und 2011 war der Anstieg der inländischen PE-Exporte deutlich zu erkennen, danach kam es jedoch erneut zu Engpässen bei den inländischen PE-Exporten. Trotz der steigenden inländischen PE-Produktionskapazität besteht weiterhin eine große Lücke im PE-Angebot Chinas und aufgrund der Kosten, der Qualitätsanforderungen und der Transportbedingungen ist es schwierig, eine große Steigerung der Exporte zu erzielen.

Von 2011 bis 2020 schwankte Chinas PE-Exportvolumen geringfügig und lag im Wesentlichen zwischen 200.000 und 300.000 Tonnen. 2021 stieg Chinas PE-Exportvolumen sprunghaft an und der jährliche Gesamtexport erreichte 510.000 Tonnen, ein Anstieg von 260.000 Tonnen gegenüber 2020 und ein Anstieg von 104 % gegenüber dem Vorjahr.

Der Grund dafür ist, dass Chinas große Raffinerien und Anlagen zur Herstellung leichter Kohlenwasserstoffe nach 2020 zentral in Betrieb genommen werden. Die Produktionskapazität wird 2021 effektiv freigegeben. Chinas PE-Produktion, insbesondere von HDPE-Sorten, wird steigen. Für neue Anlagen sind mehr Ressourcen vorgesehen, und der Wettbewerbsdruck auf dem Markt nimmt zu. Das Angebot wird knapper, und der Verkauf chinesischer PE-Ressourcen nach Südamerika und anderswo nimmt zu.

Das kontinuierliche Wachstum der Produktionskapazität stellt ein ernstes Problem für die Angebotsseite chinesischer PE-Hersteller dar. Aufgrund von Kosten-, Qualitäts- und Transportbeschränkungen ist der Export inländischer PE-Produkte derzeit noch schwierig. Angesichts des kontinuierlichen Wachstums der inländischen Produktionskapazitäten ist es jedoch unerlässlich, den Absatz im Ausland anzustreben. Der Druck des globalen PE-Wettbewerbs wird in Zukunft immer größer, und die Entwicklung von Angebot und Nachfrage auf in- und ausländischen Märkten bedarf weiterer Aufmerksamkeit.

Beitragszeit: 07.04.2022